Lo scenario di riferimento

Negli ultimi 10 anni, l’industria bancaria europea ha accumulato sostanziali riserve di capitale e migliorato la capacità di assorbire potenziali perdite. Nel 2025, con Basilea 3, il settore dovrà fare i conti con un aggiornamento del quadro normativo che porterà a un ulteriore inasprimento dei requisiti di capitale. Per alcuni segmenti di clienti, l’effetto potrebbe essere particolarmente penalizzante: ad esempio, nel wholesales banking ci attendiamo un incremento degli attivi ponderati per il rischio (RWA) - quindi del capitale allocato - mediamente del 15% a parità di composizione del libro impieghi, come riporta il nostro studio Into the Great Unknown For Wholesale Banking, pubblicato con Morgan Stanley.

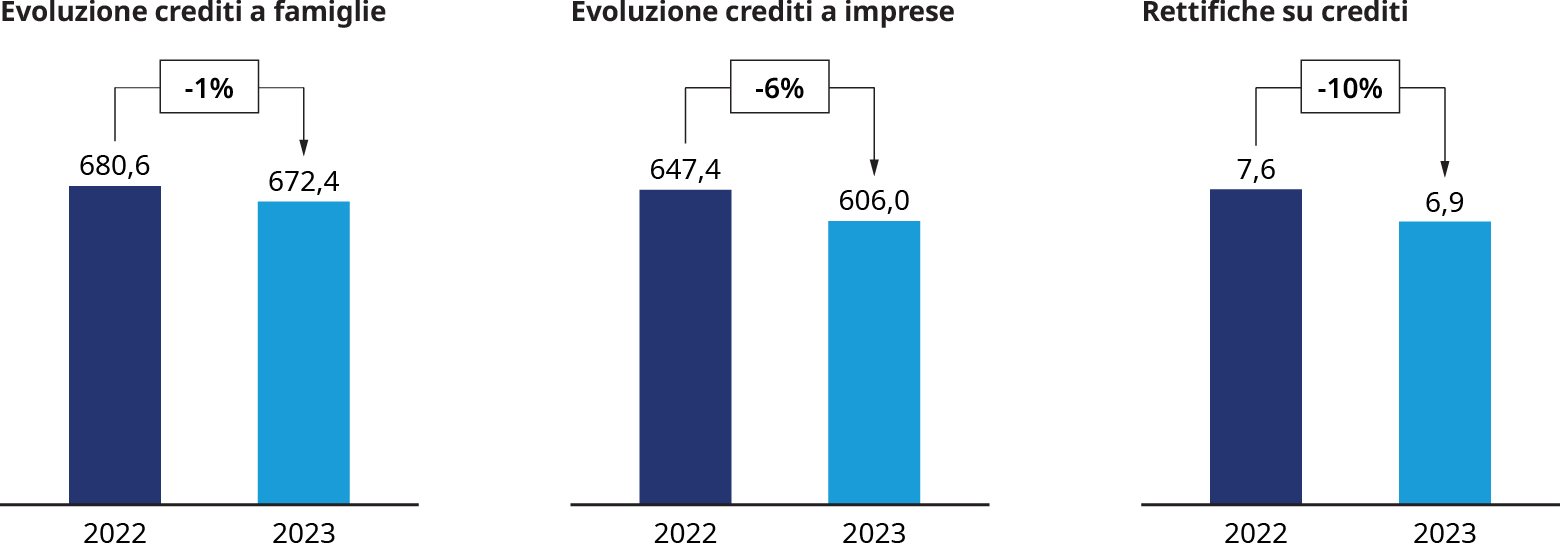

Parallelamente, si prevede una normalizzazione dei margini di interesse dovuta alla traiettoria calante dei tassi, in un contesto di inevitabile rallentamento della domanda di finanziamenti.

Questi fattori, insieme, potrebbero rendere più difficile per le banche remunerare il capitale al livello di ritorno atteso in questa fase dagli azionisti.

Due strategie alternative

Di fronte a queste sfide, le banche hanno due opzioni: da un lato, potrebbero riallocare i finanziamenti verso segmenti più redditizi in termini di ritorno sul capitale a scapito di quelli più impattati dalla nuova regolamentazione e dal contesto economico.

Questo strada, tuttavia, finirebbe per indebolire le relazioni con alcuni clienti ed esporrebbe le banche a una maggiore concorrenza da parte di finanziatori non regolamentati.

Esiste un approccio più strategico e vantaggioso che consiste nel trasferire selettivamente i rischi a investitori non bancari. Questo consentirebbe di difendere la profittabilità e posizionarsi come punto di ingresso privilegiato per gli investitori in cerca di diversificazione: operatori che, sempre più spesso, cercano di sviluppare una collaborazione strategica con gli istituti di credito, attratti dalla possibilità di avere accesso a tipologie di crediti bancari specializzati, più redditizi e in rapida crescita.

Non è un caso se, come ricordato nel recente studio di Oliver Wyman, Private Credit’s Next Act, quest'anno oltreoceano sono state siglate almeno sei partnership tra grandi investitori privati e le principali banche del paese, la più recente delle quali tra Barclays e Blackstone.

I benefici del trasferimento del rischio

Il trasferimento del rischio con i criteri del supervisore (framework Significant Risk Transfer - SRT) permette una riduzione del requisito di capitale sul perimetro selezionato fino al 40-50%, con un incremento netto del ritorno atteso. Se il trasferimento avviene attraverso operazioni sintetiche – cioè tramite l’uso di garanzie finanziarie o di coperture assicurative - la proprietà del credito e la relazione con il cliente rimangono della banca che le ha originate e solo i rischi vengono trasferiti. Altri benefici di queste operazioni sono la riduzione del fabbisogno di obbligazioni MREL (Minimum Requirement for own funds and Eligible Liabilities), la calmierazione della perdita massima e la liberazione degli accantonamenti sul portafoglio di finanziamenti selezionati.

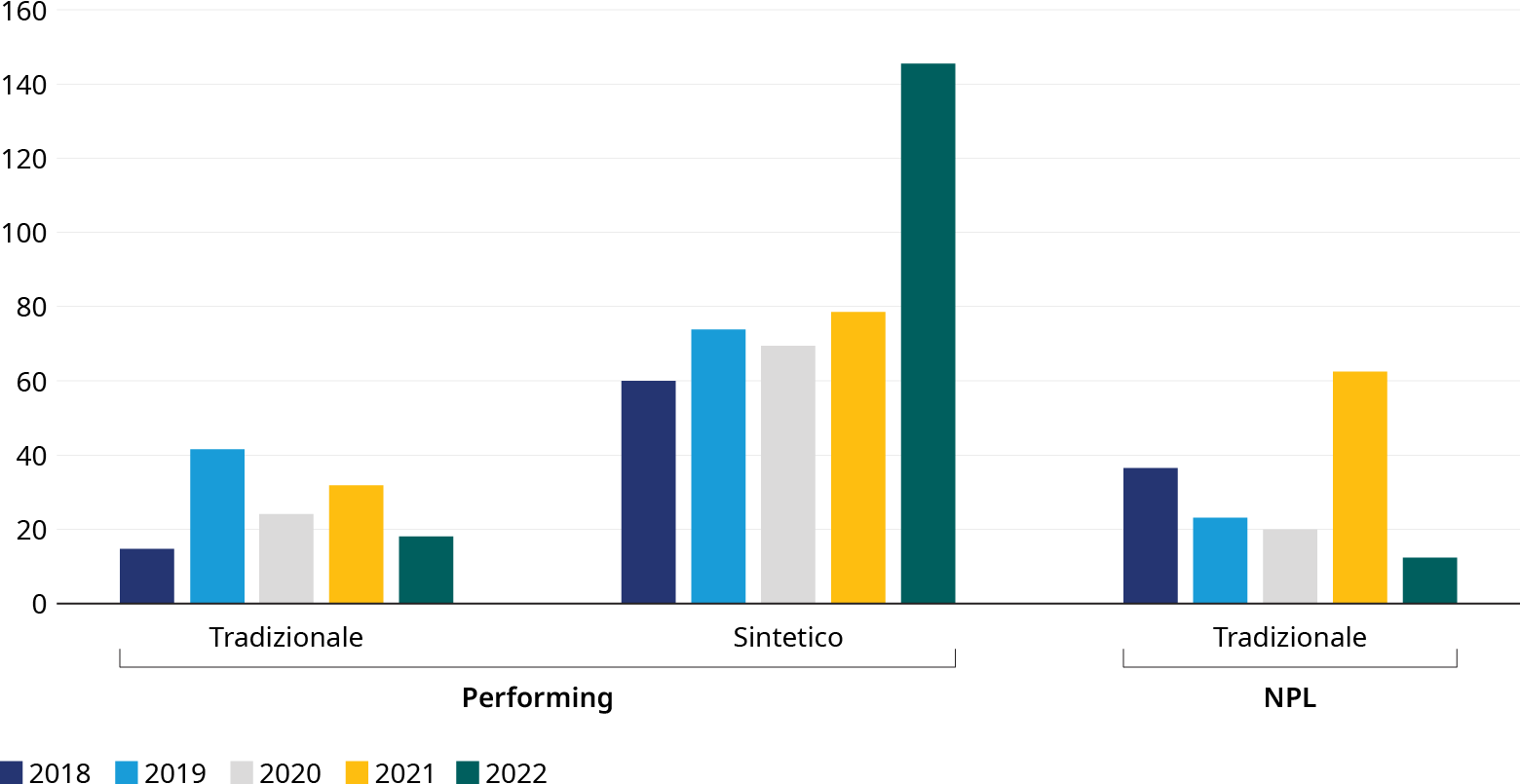

I numeri del mercato e le tendenze

L'Europa si posiziona come il mercato più attivo a livello mondiale per il trasferimento di rischio, con un volume annuo oggetto di operazioni SRT (tradizionali e sintetiche) passato da meno di 80 miliardi di euro nel 2018 a più di 160 miliardi nel 2022.

In Italia, il flusso annuo di rischi trasferiti è ancora inferiore a 1 miliardo di euro: questi numeri, tuttavia, esprimono solo una parte del potenziale, che riteniamo possano aumentare di 4-5 volte entro il 2027.

Una finestra di opportunità

Al fine di cogliere questa opportunità, le banche più avanzate stanno investendo per sviluppare strumentistica, rivedere i processi e sviluppare un network di controparti preferenziali: l’obiettivo è di posizionarsi come interlocutori affidabili per gli investitori di alto standing e meno speculativi che sono alla ricerca di partnership strategiche di lungo termine.

Tra questi investitori, le compagnie assicurative si stanno dimostrando quelli più interessanti: la loro quota è ancora marginale (circa il 10% in termini di rischi trasferiti), ma si tratta degli investitori che stanno registrando la crescita più rapida e sono riconducibili a ticket medi per operazione più elevati. La capacità di collaborare con questi soggetti sarà fondamentale per permettere alle banche di sfruttare appieno questa opportunità, che può aprirsi anche a soluzioni innovative per i modelli di bancassicurazione integrata.

Le modalità attraverso le quali le banche possono beneficiare di questa opportunità sono molteplici e riguardano sia l’ottimizzazione del ritorno sul capitale sullo stock di finanziamenti esistenti sia la possibilità di aumentare le nuove erogazioni e posizionarsi su settori e clienti chiave, accordandosi ex ante con gli investitori sul perimetro di rischi da condividere. La maturazione del mercato dell’SRT, in particolar modo verso gli assicuratori, porterà a un progressivo abbassamento del pricing medio di queste operazioni e aprirà la porta anche a banche di dimensione più ridotta, eventualmente in logica consortile.

La partita chiave si giocherà nei prossimi 12-18 mesi. Per le banche europee questa finestra di opportunità potrebbe chiudersi, infatti, per il cambiamento del quadro normativo negli Stati Uniti: se l’introduzione di “Basel III Endgame” da parte della Federal Reserve fosse confermata, infatti, le banche americane vedrebbero aumentare la ponderazione per il rischio dei propri crediti che, per alcuni portafogli, sarebbe persino più penalizzante che in Europa. Poiché molti assicuratori attivi nel mercato dell’SRT sono americani, esiste il rischio che gli istituti bancari europei perdano l’attuale posizione di vantaggio.

Prenderebbe forma un mercato prettamente americano, a scapito delle banche europee. Emerge quindi la necessità di un’azione tempestiva che consenta di occupare uno spazio altrimenti destinato ad altri.